Deze paragraaf beschrijft de uitvoering van de financieringsfunctie door Zeeland. Financiering houdt voor de provincie in dat er voldoende liquide middelen in kas zijn om aan alle financiële verplichtingen te voldoen. Hiervoor werden tot en met het 2e kwartaal 2022 kortlopende leningen aangetrokken waarbij het renterisico grotendeels was afgedekt met een renteswap (voor uitleg zie "Financieringsbehoefte"). Daarnaast geven wij inzicht in de financieringsbehoefte, rentelasten, het renteresultaat en de rentetoerekening.

Paragraaf Financiering

Beleid

Terug naar navigatie - Paragraaf Financiering - BeleidNaast de provinciale kaders gelden de wettelijke kaders die zijn vastgelegd in:

- Wet financiering decentrale overheden (Wet fido).

- Wet schatkistbankieren.

- Ministeriële regeling uitzettingen en derivaten decentrale overheden (RUDDO).

- Besluit Begroting en Verantwoording Provincies en Gemeenten (BBV).

In deze kaders staan onder andere richtlijnen over het aangaan en verstrekken van leningen, evenals het verstrekken van leningen en garanties of afgeven van waarborgen uit hoofde van de publieke taak. Uitzettingen of derivaten moeten een voorzichtig karakter hebben en niet zijn gericht op het genereren van inkomen door het lopen van overmatig risico. In de ministeriële regeling staat wat minimaal onder prudente uitzettingen en een prudent gebruik van derivaten moet worden verstaan. De voorschriften richten zich op de tegenpartij (debiteurenrisico) en op het type instrument (marktrisico).

De doelstellingen bij het uitvoeren van het treasurybeleid zijn vastgelegd in het Besluit Financieringsstatuut.

Wijzigingen ten opzichte van beleid 2021

Er zijn geen wijzigingen met betrekking tot financiering ten opzichte van het beleid van 2021. Op 11 november 2022 is het Besluit Financieringsstatuut Provincie Zeeland 2022 vastgesteld door Provinciale Staten. Dit betrof een actualisering van het Besluit Financieringsstatuut 2013, de wijzigingen t.o.v. het oude statuut zijn gering van omvang.

Speerpunten

Terug naar navigatie - Paragraaf Financiering - Speerpunten- Zorgen voor de tijdige beschikbaarheid van de nodige financiële middelen.

- Beheer van (tijdelijk) overtollige middelen.

- Beheersen van financiële risico’s.

- Minimaliseren van de kosten bij het beheren van geldstromen en financiële posities.

Kengetallen

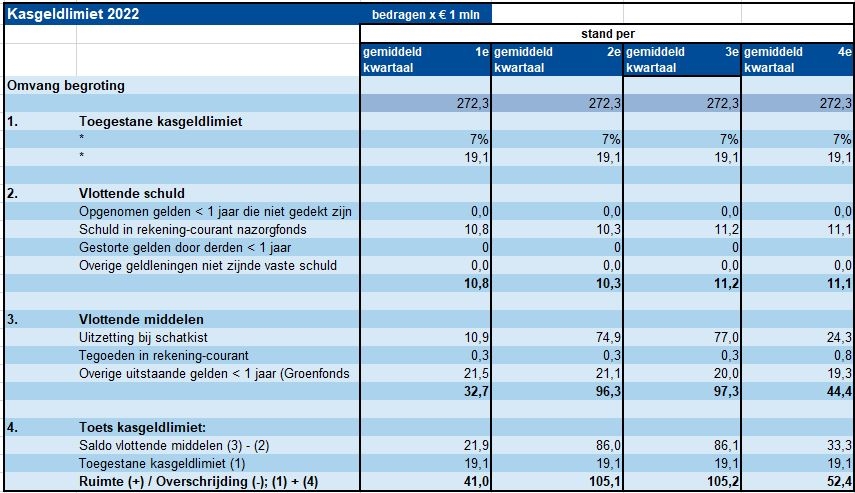

Terug naar navigatie - Paragraaf Financiering - Kengetallen- Kasgeldlimiet: € 19,1 miljoen

- Renterisiconorm: € 54,4 miljoen

Beleidskader

Terug naar navigatie - Paragraaf Financiering - BeleidskaderSchatkistbankieren

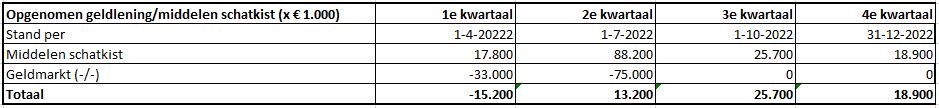

Terug naar navigatie - Paragraaf Financiering - SchatkistbankierenVanaf 2013 is de Wet verplicht Schatkistbankieren ingesteld. Dat houdt in dat de provincie al haar overtollige liquide middelen moet aanhouden bij het Ministerie van Financiën. Dit kan in de vorm van een rekening courant of het plaatsen van (meerjarige) deposito’s. Onder voorwaarden mogen er ook leningen verstrekt worden aan medeoverheden, het zogenaamde onderling uitlenen. Er kan niet geleend worden bij de schatkist. Zeeland heeft gedurende het hele jaar 2022 middelen gestald bij de schatkist (zie overzicht opgenomen geldleningen/middelen schatkist).

Risicobeheer vlottende schuld

Terug naar navigatie - Paragraaf Financiering - Risicobeheer vlottende schuldDe zogeheten ‘kasgeldlimiet’ stelt een grens aan de korte financiering (7% van het begrotingstotaal, totale lasten voor toevoeging reserves). Dit betekent dat we investeringen tot deze kasgeldlimiet mogen financieren met kort geld (looptijd tot 1 jaar), waardoor het renterisico van korte financiering beperkt wordt.

De maximaal toegestane financiering met kort geld in 2022 bedraagt € 19,1 miljoen (op basis van 7% van € 272 miljoen).

In onderstaand overzicht is per ultimo kwartaal berekend of wordt voldaan aan de kasgeldlimiet. De kasgeldlimiet mag maximaal 3 aaneengesloten kwartalen overschrijden. Indien dit gebeurt moet de Provincie het renterisico afdekken zodat zij weer voldoet. De kasgeldlimiet is gedurende 2022 niet overschreden.

Risicobeheer vaste schuld, renterisiconorm

Terug naar navigatie - Paragraaf Financiering - Risicobeheer vaste schuld, renterisiconormVoor de vaste schuld is in de Wet fido ook een norm beschreven, de zogenaamde ‘renterisiconorm’. De renterisiconorm is het maximaal toegestane renterisico over langlopende schulden (looptijd > 1 jaar). Een langlopende schuld wordt ook wel vaste schuld genoemd. Het renterisico op deze leningen is afhankelijk van:

- Het gedeelte van de vaste schuld waarvoor de geldnemer een wijziging van de rente op basis van de leningsvoorwaarden niet kan beïnvloeden (renteherziening).

- Het gedeelte van de portefeuille aan vaste schuld dat in enig jaar geherfinancierd moet worden door het aangaan van nieuwe leningen (herfinanciering).

In de Wet fido, artikel 1 h, wordt de renterisiconorm gedefinieerd als een bedrag ter grootte van een percentage van het totaal van het begrotingstotaal van het openbare lichaam bij aanvang van het jaar. Voor provincies is dit percentage 20% van het begrotingstotaal. Het begrotingstotaal voor 2022 bedraagt € 272 miljoen. De renterisiconorm voor Zeeland bedraagt € 54,4 miljoen.

Vanaf 2012 is een leenfaciliteit afgesloten in combinatie met een renteproduct (swap) tot en met 2029. Deze swap zorgde ervoor dat de rente was gefixeerd gedurende de gehele looptijd. Eind 2022 is de swap afgewikkeld. Hierover zijn Provinciale Staten geïnformeerd. (zie "Verloop SWAP 2022"). De Provinciale Staten zijn 18 oktober 2022 geïnfomeerd door middel van brief "Afwikkelen rentederivaat (swap) met zaaknummer 215135.

Financieringsbehoefte

Terug naar navigatie - Paragraaf Financiering - FinancieringsbehoefteWij hebben in 2009 de aandelen van de Westerscheldetunnel overgenomen met als doel het rendement te gebruiken voor de realisatie van de Sluiskiltunnel. Hiervoor was langdurige financiering benodigd.

Het renterisico was grotendeels afgedekt met een rente-instrument, een zogenaamde renteswap, afgesloten bij de Rabobank. Gezien de geprognotiseerde liquiditeitsbehoefte die werd voorzien in 2012 had de swap een looptijd tot en met 2029. Door middel van de swap wordt een variabel rentetarief (driemaands Euribor) geruild tegen een vaste rente, waarbij de Provincie de vaste rente betaalt en de variabele rente ontvangt. In feite ontstaat hierdoor een structuur die gelijk is aan een vastrentende lening.

De swap is eind 2022 afgewikkeld. In onderstaand overzicht is het verloop van de financieringsbehoefte over 2022 opgenomen. Er is sprake van een positieve liquiditeitspositie vanaf het 2e kwartaal.

Verloop SWAP in 2022

Terug naar navigatie - Paragraaf Financiering - Verloop SWAP in 2022De afgelopen jaren zijn de ramingen van de ontwikkeling van de financieringsbehoefte van de Provincie periodiek geactualiseerd. De financieringsbehoefte is in werkelijkheid minder hoog uitgekomen dan destijds, bij het afsluiten van de swap op basis van de prognose in 2012, werd voorzien. Dat betekent dat de swap een hoger bedrag aan financiering afdekt dan daadwerkelijk is opgenomen. Daardoor is afgelopen jaren sprake geweest van een ‘overhedge’, ofwel een niet 100% effectieve hedge. Dat betekent ook dat op basis van de omvang van de swap jaarlijks rentelasten worden betaald die (aanzienlijk) hoger zijn dan de werkelijke leenbehoefte.

In het accountantsverslag bij de jaarstukken 2021 van EY heeft zij, op basis van de liquiditeitsprognose van de Provincie, onderschreven dat de leningsbehoefte de komende twee jaar lager zal zijn dan de afgedekte hoofdsom van de renteswap. EY sloot af met een advies aan het college om te onderzoeken of het afkopen van de swap ‘tot een economisch voordeel kan leiden’.

Wij hebben n.a.v. de ontstane overhedge mbt de swap, de opmerking van de accountant en de meerjarige liquiditeitsprognose gevraagd aan onze externe adviseur om te onderzoeken of het (kosten)efficiënter is om de swap aan te houden of om de swap af te kopen. Op basis van het advies hebben wij de swap bij de Rabobank afgewikkeld. De positieve marktwaarde van € 1,7 miljoen en de meerjarige rentelasten die gepaard gaan met de swap zijn hierbij vrijgevallen. Over de afwikkeling van de swap zijn Provinciale Staten 18 oktober 2022 geïnformeerd door middel van brief "Afwikkelen rentederivaat (swap)" met zaaknummer 215135.

Rentetoerekening

Terug naar navigatie - Paragraaf Financiering - RentetoerekeningOm er voor te zorgen dat in de begroting en verantwoording de totale rentelasten en de daar aan gekoppelde financieringsbehoefte inzichtelijk zijn, wordt in artikel 13 BBV voorgeschreven dat de paragraaf financiering in ieder geval inzicht geeft in de rentelasten, het renteresultaat, de financieringsbehoefte en de wijze waarop rente aan investeringen, grondexploitaties, en taakvelden wordt toegerekend.

De behoefte aan inzicht in de kosten op de taakvelden en de behoefte om de wijze van verantwoorden van rente in de begroting en jaarrekening te harmoniseren, hebben er derhalve toe geleid dat in het wijzigingsbesluit Besluit begroting en verantwoording (BBV) is opgenomen, dat de rentekosten aan de desbetreffende taakvelden moeten worden toegerekend met behulp van een (rente)omslag. De commissie BBV adviseert het onderstaand renteschema in de paragraaf financiering van de begroting en jaarstukken op te nemen.

Het renteresultaat is zo groot vanwege het afwikkelen van de swap in 2022. De opbrengst daarvan was niet voorzien op het moment van de rentetoerekening.

Tabel renteschema (Bedragen x € 1.000)

| a. De externe rentelasten over de korte en lange financiering | 1.887 |

| b. De externe rentebaten | -1.797 |

|

Totaal door te rekenen externe rente |

90 |

| c. De rente die aan de grondexploitatie moet worden doorberekend | 0 |

| De rente van projectfinanciering die aan het betreffende taakveld moet worden toegerekend | 0 |

| Saldo door te rekenen externe rente | 90 |

| d1. Rente over Eigen Vermogen | |

| d2. Rente over voorzieningen (gewaardeerd op contante waarde) | 16 |

| De aan taakvelden (programma's inclusief overzicht Overhead) toe te rekenen rente | 106 |

| e. De werkelijk aan taakvelden (programma's inclusief Overhead) toegerekende rente (renteomslag) | 2.268 |

| f. Renteresultaat op het taakveld treasury | -2.163 |

Overzicht verstrekte geldleningen

Terug naar navigatie - Paragraaf Financiering - Overzicht verstrekte geldleningenDoor de langdurige leensituatie van Zeeland is slechts een geringe hoeveelheid aan middelen uitgezet.

1. Wachtgeldvoorziening van de voormalige Provinciale Stoombootdiensten (PSD). De middelen voor die voorziening zijn via een ‘cash-flow swap’ op lange termijn belegd. Rente en aflossingen op deze lening worden ieder kwartaal ontvangen tot en met 2028.

2. Stichting Stimuleringsfonds Volkshuisvesting Nederlandse Gemeenten (SVN). Aan SVN is in totaal € 3 miljoen aan leningen verstrekt ten behoeve van stimulering duurzame woningverbetering. Deze leningen mochten tot en met 2013 worden uitgezet, daarna komen alle aflossingen ten gunste van de provincie.

Hieronder staat het overzicht van de verstrekte geldleningen per 31 december 2022: